ベストファクターは、手数料が安い、個人事業主も利用できるなどの特徴があるファクタリングサービスです。

ファクタリングはスピーディーな資金調達を実現する方法として注目を集めていますが、ファクタリングの利用経験がない場合、サービスの仕組みがよくわからない方もいるはずです。

資金調達はその後の事業運営に大きく影響するため、ファクタリングを利用する際はサービスの内容や口コミ、評判を確認し、納得してから利用しましょう。

本記事では、ベストファクターの特徴や口コミをはじめ、魅力・注意点、利用の流れまで紹介します。

ファクタリングの仕組みや、ベストファクターについて詳しく知りたい方は、ぜひ参考にしてください。

ベストファクターの利用を検討しているなら、利用者の評判や口コミのチェックは欠かせません。

利用者の良い口コミ・評判だけでなく、悪い口コミや評判も確認し、納得した上で利用しましょう。

スピーディーに資金化したいなら、ベストファクターがおすすめです。

ファクタリングとはどういうサービス?

ファクタリングには「債権買取」の意味があり、売掛債権を売却して資金調達をおこなう方法です。

通常、売掛金は期日が来るまで支払われません。しかし、ファクタリングを利用し、売掛債権をファクタリング会社に売却すれば、期日を待たずに現金化できます。

売却によって資金を得るため、融資とは異なります。したがって、バランスシート上でも負債は増えません。

ファクタリングは、売掛債権を売却して資金を得るという簡単な仕組みですが、契約形態には2種類あります。

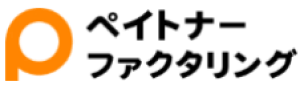

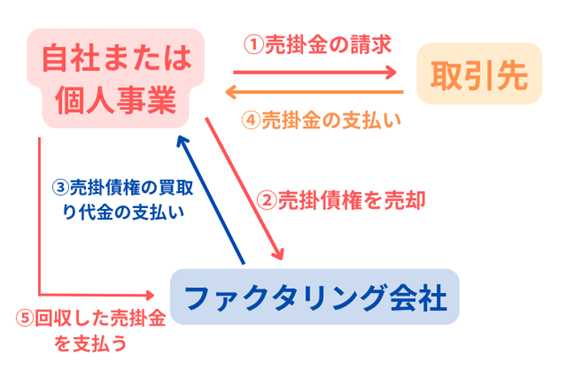

ひとつは、利用者とファクタリング会社間のみで取り引きがおこなわれる「2社間ファクタリング」で、もうひとつは売掛先も含めた3社間で取り引きをおこなう「3社間ファクタリング」です。

それぞれを、図解と合わせて解説すると以下のとおりです。

【2社間ファクタリング】

利用者は売掛債権をファクタリング会社に売却し、資金を得ます。このとき手数料が差し引かれます。

売掛先から売掛金を回収したタイミングで、ファクタリング会社へ売掛金を支払います。支払期限は、売掛金の回収から数日程度に定められている場合が多いようです。

2社間ファクタリングは、利用者とファクタリング会社のみで契約がおこなわれるため、売掛先にファクタリングの利用が伝わる心配がありません。

しかし、売掛金を利用者が使い込んでしまう、売掛先から売掛金が支払われないなどのリスクが考えられるため、手数料が高めに設定される傾向にあります。

【3社間ファクタリング】

3社間ファクタリングでは、利用者・ファクタリング会社・売掛先の3社間でファクタリング契約を結びます。

売掛先の承諾を得てファクタリングを利用する点が、2社間ファクタリングとの大きな違いです。

また、3社間ファクタリングの場合、売掛金は取引先からファクタリング会社へ直接入金されます。

ファクタリング会社としては、売掛先の承諾を得ており、直接売掛金の入金を受けられるため2社間ファクタリングと比べてリスクが低い契約形態です。

したがって、手数料が低めに設定される傾向にあります。

どちらのファクタリングにもメリット・デメリットはあるため、自分に適したほうを選びましょう。

ベストファクターの口コミ

ベストファクターでは、2社間ファクタリングをメインにしつつ、3社間ファクタリングにも対応しています。利用者の口コミを紹介します。

良い口コミ・評判

良い事も悪い事もどんな質問にも丁寧に答えて頂き、何よりスタッフの方々が親切でした。なかなか相談しにくい内容ですが、ご担当者様の人柄に安心して会社の資金の事について相談ができました。

最短即日という事で依頼しました。

私は平日の朝一に問い合わせをして、不足していた書類を急ぎ準備。

書類提出などをして、資金調達できたのは午後2時です。

本当に当日申込の当日銀行営業時間内に現金を手にできたのには驚きました。

どうしても当日に現金が必要だったのですが、静岡まで600万円持ってきていただけてものすごく助かりました。

良い口コミには、「入金までのスピード感」や「スタッフの親切な対応」などが挙げられていました。

資金繰りに困っている法人、あるいは個人にとって、迅速に対応し入金してもらえるのは大きな魅力といえるでしょう。

悪い口コミ・評判

どうしても今日中に600万円必要でした。

(中略)

644万円の請求書について10%程度の手数料が引かれたため、自分で30万円程度用意する必要がありました。

必要な時は本当に助かるのですが、やはり手数料が高いので、使いどころをよく考える必要があるかと思います。

皆さんどうでしょうか。

翌月末支払いの売掛金204万円のうち、200万円を180万円で買い取っていただけました。手数料は諸費用も含めて実質10%ちょいというところです。

審査書類をアップロードすればすぐに査定が出るので、資金調達を急いでいる方にはおすすめです。

資金調達までに3日掛かりました。あと1日早かったら五つ星。

悪い口コミには「手数料が高い」「資金調達までに日数を要した」といった声が見受けられました。

ファクタリングの手数料は、融資の利息などと比べると割高です。この点は、早急に資金調達が可能な点と差し引いて、納得したうえで利用する必要があるでしょう。

また、ケースによっては当日中に資金調達が難しい場合もあり、デメリットになり得るといえます。即日入金を希望する場合は、午前中など早い時間帯に申し込む、必要書類を準備しておくなど、段取りよく進めるようにしましょう。

とはいえ、ベストファクターに対して否定的な口コミはほとんど見られず、好印象な口コミが大半を占めています。

ベストファクターは、信頼できるファクタリング会社といえそうです。

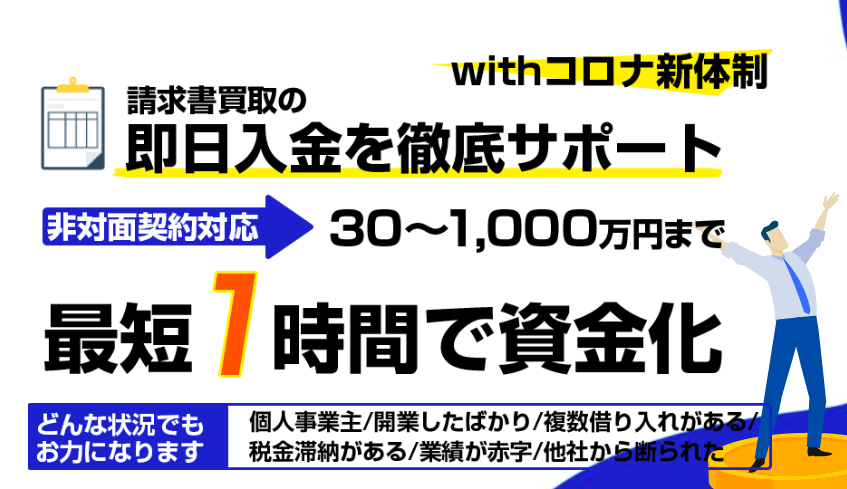

ベストファクターの特徴

ベストファクターを運営している株式会社アレシアは、ベストファクターの特徴を以下のように明記しています。

- 売掛金を最大95%で買い取り

- 最速お申込み当日の振込可能

- 審査通過率92.2%

- 来店不要・全国出張対応

- 無料の財務コンサルティング

実際、口コミでも「静岡まで来てもらえた」「資金繰りの改善に向けて提案をもらえた」といった声が寄せられています。

資金繰りに困っている方や、すぐに現金が必要な方、財務について悩んでいる方はベストファクターに相談してみると解決できるかもしれません。

| 運営会社 | 株式会社アレシア |

| 本社所在地 | 東京都新宿区西新宿1-6-1 新宿エルタワー24階 |

| 営業時間 | 平日:10時00分~19時00分まで 休業日:土日・祝祭日 |

| 資金調達スピード | 最短即日 |

| 利用対象者 | 法人・個人事業主 |

| 手数料 | 2~20% |

| 買取限度額 | 30万~1億円(それ以上も相談可) |

| 取り扱いファクタリング | ・2社間ファクタリング ・3社間ファクタリング |

| 対応エリア | 全国 |

| 公式ホームページ | https://bestfactor.jp/ |

ベストファクターの魅力

ベストファクターの魅力は、入金までのスピードをはじめ、審査の通りやすさや低めに設定された手数料など多数あります。

ここではベストファクターの魅力を8つ、詳しく紹介します。

最短即日で入金が可能

資金繰りに困っている方にとって、最短即日で入金してもらえるのは大きな魅力です。

銀行融資などの場合には、申し込みから資金を受け取るまでに数週間かかることも珍しくありません。スピーディーな資金調達を望んでいるなら、ファクタリングは有効な方法です。

ベストファクターでも、最短で申し込んだその日のうちに入金が可能となっており、実際口コミでも即日資金調達をおこなえたという声がありました。

緊急に資金調達が必要な方にとって、ベストファクターは魅力的なサービスです。

審査に通りやすい

審査に通りやすいところも、メリットです。

ベストファクターの公式ホームページによると、2023年3月の平均買取率は88.8%と高い水準になっています。

【参考記事】Best Factor公式ホームページ

これは審査通過率を示しており、それだけ審査が通りやすいということがわかります。

銀行融資や、ほかのファクタリング会社から断られてしまった方も、ベストファクターであれば審査が通り、買い取ってもらえるかもしれません。

個人事業主も利用できる

個人事業主が利用できる点も、ベストファクターの魅力です。

ファクタリング会社のなかには、顧客を法人に限定し、個人事業主やフリーランスは対象外としているところもあります。

しかし、ベストファクターは、法人・個人を問わず利用可能です。

売掛金30万円から買い取りに応じてもらえるため、個人事業主やフリーランスの方にとって、心強い存在になるでしょう。

買取手数料2%~と業界最安水準

買取手数料が安い点も魅力です。

3社間ファクタリングでは、買取手数料2%~利用できます。

一般的なファクタリングの手数料相場は、2社間ファクタリングが10%~20%程度、3社間ファクタリングが1%~9%程度とされています。

2%の手数料は最安の基準に近く、業界においても安いほうといえるでしょう。

なお、2社間ファクタリングの買取手数料は5%~となっています。

また、債権の種類や期日、償還期間などによっても手数料は異なるため確認が必要です。

担保や保証人が不要

担保や保証人が不要なところも魅力に挙げられます。

たとえば、銀行融資を受けようとすると、担保や保証人が必要になるケースが少なくありません。

一方、ファクタリングは融資ではなく買い取りサービスのため、担保や保証人を差し入れる必要がなく、誰でも利用しやすくなっています。

ベストファクターでも、担保や保証人はもちろん必要ありません。

償還請求権なしで買い取りしてもらえる

ベストファクターは、償還請求権なしで買い取りしてもらえます。

償還請求権とは、債務者から金銭債権などが支払われないとき、支出した費用分の金銭の返還を求める権利です。

たとえば、取引先が倒産してしまい、売掛金を回収できなくなったとしましょう。

契約したファクタリング会社が「償還請求権あり」の場合、売掛金買取分を返済するよう求められることになります。

しかし、ベストファクターは「償還請求権なし」で買い取ってもらえるため、万が一、売掛金を回収できなくなった場合でも、返済を求められる心配がありません。

さまざまな債権に対応可能

さまざまな債権に対応できるところも、ベストファクターの大きな魅力です。

債権のなかには「診療報酬債権」や「介護報酬債権」など、専門的な知識が必要なものもあり、取り扱う債権を制限しているファクタリング会社もあります。

ベストファクターでは、このような医療関係の債権や、建設業者が保有している支払いサイトの長い売掛債権など、さまざまな業種の債権も買い取り可能です。

対応してもらえるか不安な債権がある場合も、一度相談してみましょう。

取引先に知られず利用できる

2社間ファクタリングを利用すれば、取引先に通知されません。

したがって、取引先に知られることなくファクタリングができます。

ファクタリングの利用を知られると、場合によっては「怪しい」「資金繰りに行き詰まっているのではないか」といったネガティブな評価につながり、悪影響が生じるケースもあります。

取引先に知られずに済むのは、利点といえるでしょう。

また、ベストファクターでは2社間ファクタリングで必要になることもある「債権譲渡登記」をせずに利用可能です。

債権譲渡登記とは?

2社間ファクタリングは、利用者とファクタリング会社のみで契約するため、もし利用者がほかのファクタリング会社に同じ売掛債権を売却していてもわかりません。

これは二重譲渡といい、違法行為です。

しかし、万が一二重譲渡がおこなわれた場合、どこに売掛金を回収する権利があるのか証明できません。本来の債務者が対抗する手段として、権利を証明するために債権譲渡登記をおこなうわけです。

ただし、登記は誰でも確認できるため、場合によっては売掛先に知られる可能性があります。

ベストファクターは、この債権譲渡登記をしない2社間ファクタリングの利用も相談できます。売掛先に知られたくないと考えている事業者にとっては魅力でしょう。

ベストファクターを利用する際の注意点

さまざまな魅力があるベストファクターですが、注意が必要な部分もあります。

注意点をよく確認しながら利用を検討しましょう。

30万円以下はサービスを利用できない

ベストファクターの買い取り下限金額は30万円です。

したがって、30万円未満の債権では買い取ってもらえません。

また、買い取りの上限金額は1億円です。ただ、売掛先の信用度によってはそれ以上の金額も利用可能なため、大口債権を現金化しようとしている場合は相談してみるとよいでしょう。

対面で契約するための時間確保が必要

ベストファクターで契約をする際は、面談がおこなわれます。

そのため、本社や支店への来社、またはスタッフの出張訪問にて面談をする時間調整が必要です。

ベストファクターの本社は東京、支店は大阪にあるため、地方在住の方にとっては、面談のための時間がかかり、即日入金が難しくなる可能性があります。

必ず即日入金できるわけではない

少し上述もしましたが、必ず即日入金ができるわけではない点に注意が必要です。

ベストファクターではスピーディーな審査や対応で、即日入金を実現しているケースも多く見受けられます。

しかし、申し込みのタイミングや休業日などの関係によっては、入金が翌日以降になる場合もあります。

「どうしても今日中でなければならない」際には、午前中などできるだけ早めに連絡をとったり、書類を準備しておいたりと、手続きがスムーズに進むよう工夫が必要です。

手数料は銀行融資より高め

手数料が銀行融資より高めな点が、デメリットといえます。

ベストファクターに限った話ではなく、ファクタリングは銀行融資の金利と比べると、どうしても手数料が高めです。

ファクタリングは一度限りの手数料、融資は年利と性質の違いがあるため簡単に比べることはできませんが、利用する金額に対してかかる費用はやはりファクタリングのほうが高くなります。

なぜなら、担保や保証人が不要だったり、償還請求権がなかったりするからです。

「保証人が不要であり、売掛金が回収できなかった場合でも返還の必要がなく、すぐに現金を受け取れる代わりに、手数料が高めになっている」とイメージするとわかりやすいかもしれません。

銀行融資かファクタリングかで迷った際には、自分の状況に合わせて判断するとよいでしょう。

社歴が浅い

社歴が浅い点も、デメリットに挙げられるでしょう。

ベストファクターは、2017年1月に創業した比較的新しいファクタリング会社です。

金融業界では信用が重要視される傾向があるため、社歴の浅さが「信用しきれない」と感じる方もいるかもしれません。

とはいえ、公式ホームページでは年間相談件数や実績などが公開されており、利用を検討している方にとって良心的といえます。

また、口コミからも信頼できる会社とうかがえるため、今後実績を積み重ねていく会社だと期待できるでしょう。

ベストファクター利用の流れ

ベストファクターの流れは以下のとおりです。

- 相談・問い合わせ

- ヒアリング

- 審査・契約・入金

- 売掛金の返済

1.相談・問い合わせ

公式ホームページのメールフォームから問い合わせをしましょう。

ファクタリングに関する質問や、資金調達の悩みも相談できます。

気になることがある際は遠慮なく聞いてみましょう。

2.ヒアリング

メールフォームを送信すると、専門スタッフから折り返し連絡が入り、ヒアリングがおこなわれます。

ファクタリングに関する説明や希望額、希望入金日などを質問されるため、伝えましょう。

3.審査・契約・入金

ヒアリング後には審査がおこなわれます。審査時間や必要書類は以下のとおりです。

| 審査時間 | 最短30分で承認が可能 |

| 審査通過率 | 92.2% |

| 審査時の必要書類 | ・本人確認書類 例)免許証など ・入出金の通帳 *Web通帳含む ・請求書・見積書・基本契約書など取引先との契約関連書類 |

【参考記事】:個人事業主様|Best Factor公式ホームページ

審査後、ベストファクターから買い取り金額や手数料などの提示がされ、承諾すると契約へと移ります。

契約時には、以下の書類が必要になるため準備しておきましょう。

【契約時に必要な書類】

- 納税証明書

- 印鑑証明書

- 登記簿謄本

契約後、利用者が請求書を発行すると、最短即日で指定口座に買い取り代金が振り込まれます。

4.売掛金の返済

後日、取引先から売掛金を回収したタイミングで、ベストファクターに入金します。

なお、ベストファクターは「償還請求権なし」のファクタリング会社のため、万が一、取引先が倒産・廃業となり売掛金の回収ができなかった場合、売掛金をベストファクターに返還する必要はありません。

ベストファクターについてよくある質問

ベストファクターについてよくある質問を紹介します。

起業直後でも利用できる?

起業直後でも利用できます。

確定した売掛債権があることが前提であり、社歴や事業歴、法人・個人などは問われません。

赤字や債務超過でも利用できる?

赤字や債務超過の場合も利用可能です。

ファクタリングは、借り入れではなく買い取りのため、利用者の負債額や経営状態は考慮されません。税金の滞納があっても問題ありません。

ファクタリングでは、「売掛先の支払能力」が重視されます。

売掛先の経営状況に問題がなく、これまでの取り引きも順調であれば利用できる可能性が高いでしょう。

すでに他社のファクタリングをしていても利用できる?

他者でファクタリングをしている場合も、利用できます。

ただし、同じ売掛債権を複数社に売却することはできません。

会社に来訪する必要はある?

審査は来訪する必要はありませんが、契約時は面談が必要です。

出張訪問にも対応しているため、ベストファクターへ出向く、または専門スタッフに出向いてもらう、いずれかの方法にて面談をおこないましょう。

ヤミ金融業者には要注意

ファクタリング会社を装い、違法な貸付などをおこなっているヤミ金融業者も存在しています。ファクタリングの利用をする際は、会社の情報をよく確認しましょう。

たとえば、「償還請求権あり」としているファクタリング会社は、利用者が売掛債権の回収ができなかった際に返済を求めることになり、実質的には貸付とみなされます。

そのため、貸金業に該当するおそれがあり、貸金業者登録をしていない業者が取り扱った場合は、違法行為です。

金融庁も注意喚起をおこなっています。

以下のケースに該当する場合は、慎重に検討しましょう。

- 契約書に「売買契約である」ことが定められていない場合

- 買取代金が債権額に比べて著しく低い場合

- 売主が債権を買い戻すこととされている場合

- 売主自身の資金によりファクタリング業者に支払いをしなければならないこととされている場合

【参考記事】:ファクタリングに関する注意喚起|金融庁

ファクタリングを利用する際は、ベストファクターのように「償還請求権なし」のファクタリング会社を選ぶようにしましょう。

さいごに

ベストファクターは、多様な売掛債権に対応でき、即日入金が可能なファクタリング会社です。

口コミでも高い評価を得ており、信頼できる会社といえます。

30万円から買い取り対応してもらえるため、法人をはじめ、個人事業主の方も資金調達先の選択肢として検討してみてはいかがでしょうか。