ファクタリングを考えたときネックになるのが手数料です。

手数料が高ければ、その分売掛債権の額面より受け取れる現金が減ってしまいます。

ファクタリングには2社間と3社間、ふたつの方法ありますが、手数料を抑えたいなら3社間ファクタリングを利用するのがおすすめです。

3社間ファクタリングの場合、取引先の理解を得る必要がありますが、2社間ファクタリングより手数料が安くコストを抑えて現金化が可能です。

それだけでなく、3社間ファクタリングには「審査に通りやすい」「売掛金の回収の手間がかからない」などいくつものメリットがあるのです。

本記事では、3社間ファクタリングの特徴やメリット・デメリット、そして3社間ファクタリングがおすすめされるケースについて紹介します。

2社間ファクタリングでは手数料が高すぎる、と感じている方は、この記事を参考にぜひ3社間ファクタリングの利用を検討してみてください。

3社間ファクタリングは2社間ファクタリングに比べて、手数料が低く設定されやすい取引形態です。

最低水準では1~2%前後の手数料を示す会社も。

手数料を抑えた3社間ファクタリングを利用するなら、ビートレーディングがおすすめです。

ファクタリングとは?

ファクタリングとは、商品やサービスの対価である代金を受け取る権利を示す「売掛債権」をファクタリング会社に譲渡することで、早期に現金化する手法です。

売掛債権には、請求書を活用するケースが多いですが、商品・サービスの提供前に発行される注文書を活用できるファクタリング会社もあります。

ファクタリングは、あくまでも売掛金の債権を売却する代わりに現金を入手する手法であって、銀行からの融資やビジネスローンのような借金とは異なります。そのため信用情報や決算書にも影響しません。

通常の商取引では売掛債権の返済期限が来るまで現金が手に入りませんが、ファクタリング会社に手数料を支払い債権を譲渡すれば、即日~1週間程度で現金化できます。

「急に大口の仕事を受けたが資材の調達が難しい」「入金サイクルを早めることで業務のスピードアップを図りたい」「資金繰りがうまくいっておらず早く現金が必要」など、さまざま場面で有効に活用できます。

資金の流動性を高め、効率よく資金を利用することができますが、手数料がかかるため、売掛債権の全額を受け取ることはできません。

手数料の面で有利になるのが3社間ファクタリングです。

3社間ファクタリングとは?

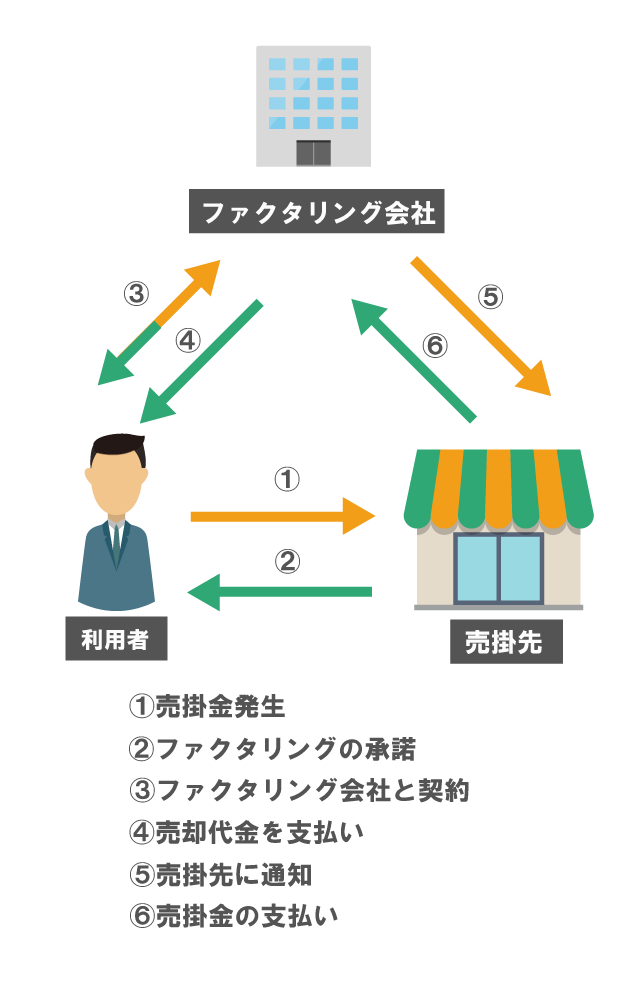

3社間ファクタリングは、債権において資金を返済しなければならない取引先の了承を取って、現金化を進めるファクタリングの形式です。

3社間ファクタリングを利用する流れ

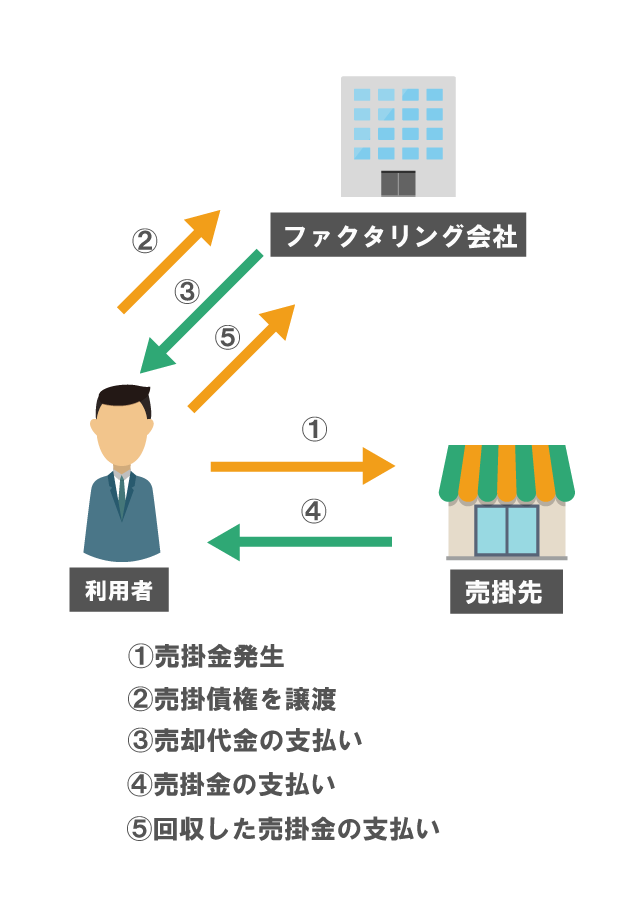

3社間ファクタリングを使い、売掛金が現金化される流れは以下の通りです。

- ファクタリング会社に3社間ファクタリングの利用申し込みをする

- ファクタリング利用の旨を売掛先に通知して承諾を得る

- ファクタリング 会社に売掛金を譲渡する

- ファクタリング会社から買取代金が入金される

- ファクタリング 会社に売掛先から直接支払いが行われる

3社間ファクタリングは、売掛先からファクタリング利用の承諾を得る必要があります。また、売掛金支払い期日には、売掛先からファクタリング会社に金銭を直接支払うため、売掛金の支払い先をファクタリング会社の口座に変更する手続きも生じます。

これらのことから、3社間ファクタリングは売掛先に不安や手間をかける可能性が高いため、ファクタリング利用後の取引に影響が出ないかを考慮した上で活用するか否かを決定すべきでしょう。

3社間ファクタリング の手数料相場

ファクタリング会社「買速」の調査によると、3社間ファクタリングの手数料相場は1~10%です。一方で、2社間ファクタリングの手数料相場は2~30%と高めの設定であるようです(参考:買速)。

3社間ファクタリングの手数料が低めに設定される理由として、ファクタリング会社が売掛金の存在を、売掛先に直接確認できることが挙げられます。2社間ファクタリングの場合には、売掛金の存在を売掛先に直接確認する方法がないため、利用者から提出された請求書や取引履歴などから判断するしかないのです。

ファクタリング会社にとって、3社間ファクタリングは未回収のリスクを抑えることができる契約です。そのため、手数料が安く抑えられると考えられるでしょう。

3社間ファクタリングと2社間ファクタリングの違い

まずは3社間ファクタリングの基本的な仕組みを、2社間ファクタリングと比較しながら解説します。

3社間ファクタリングの仕組み

3社間ファクタリングは、利用者とファクタリング会社、そして売掛先である取引先会社の3社間で行うファクタリングのことです。

したがって、3社間ファクタリングを実行するには、取引先の承諾を取らなければなりません。

3社間で合意を得られたら審査・手続きを経て、売掛債権がファクタリング会社に譲渡され、利用者は資金を得ることができます。

売掛金は取引先から直接ファクタリング会社に支払われます。

ファクタリング会社が直接督促などができるため現金回収ができないリスクが低いことから、一般的に手数料が安く設定されています。

一方で、取引先の承諾をとる過程で、ファクタリング利用の事実が取引先に伝わります。

そのせいで経営状況にあらぬ疑念を持たれて、今後のリレーションや取引に影響が出るリスクもあります。

また、取引先とのコミュニケーションが発生するために、現金化まで時間がかかります。

ファクタリングで即日現金化を謳う会社は少なくありませんが、そのほとんどは2社間ファクタリングで実現するものです。

2社間ファクタリングの仕組み

対して、2社間ファクタリングは、利用者とファクタリング会社の間のみで契約が完結する仕組みです。

取引先への承諾などは不要なので、ファクタリング利用の事実は取引先には伝わりません。

売掛債権の期限が到来したら取引先より利用者に入金されますが、この現金は直ちにファクタリング会社に渡す必要があります。

2社間ファクタリングにおいて、ファクタリング会社は本当に売掛金が発生しているのかを確認したり、直接取引先から現金回収を督促したりすることができません。そのため、現金回収ができないリスクが発生する仕組みであることから、手数料が高くなるとともに、審査が厳格におこなわれる傾向にあります。

3「者」間ファクタリングと3「社」間ファクタリングの違いは?

3社間ファクタリングはしばしば3者間ファクタリングと表記されることもありますが、両者のサービス内容は変わりません。

ファクタリングの中には、個人事業主へ積極的にサービスを提供している会社もあります。

その場合は利用者が「会社」ではないため、会社を表す「社」を使用せず、「者」を用いて3者間ファクタリングと表現する場合があるのです。

3社間ファクタリングのメリット

3社間ファクタリングにはメリット、デメリット双方が存在します。

両者を比較したうえで、自身のニーズに合っているかふまえて、3社間ファクタリングの利用を検討しましょう。

3社間ファクタリングのメリットは次のような点です。

- ファクタリング手数料が安い

- 審査が比較的通りやすい

- 売掛金の回収の手間がない

- 信頼できる大手企業も扱っている

それぞれのポイントについて、詳しく解説していきます。

ファクタリング手数料が安い

3社間ファクタリングはファクタリング会社が自分で資金回収を積極的に進めることが可能です。

そのため現金回収の確実性が高く、会社にとってファクタリングのリスクが低い取引であると考えられます。

そのため、リスクの対価として支払うファクタリングの手数料は低くなる傾向に。

近年は最も低水準では1%前後の手数料を示す会社もありますが、こうした極端な低水準は3社間ファクタリングで実現する傾向にあります。

審査が比較的通りやすい

ファクタリングにおける現金回収の確実性が高いことから、2社間ファクタリングと比較して審査が通りやすいという特性もあります。

2社間で断られた債権を3社間ファクタリングで再チャレンジするのも一案です。

売掛金の回収の手間がない

3社間ファクタリングは売掛金の回収をファクタリング会社が実質的に代行してくれます。

万が一取引先の資金返済が滞ったとしても、その回収対応をファクタリング会社がおこなってくれるため、資金回収の手間もファクタリングを実行することで解消されます。

信頼できる大手企業も扱っている

相対的にリスクの高い2社間ファクタリングは、優良企業をメインターゲットとする大手金融機関では扱っていないケースも少なくありません。

対して、3社間ファクタリングは信頼のおける大手金融機関でも対応可能なケースが多いです。

中小企業の成長過程では、優良な金融機関と取引を作ることが重視されるケースもあります。

金融機関とのリレーションも意識して大手金融機関と取引をおこないたいなら、3社間ファクタリングの実行も一案です。

3社間ファクタリングのデメリット

3社間ファクタリングのメリットは次のような点です。

- ファクタリング利用が取引先にわかる

- 取引先に一部対応をお願いしなければならない

- 資金調達に時間がかかる

それでは詳しくみていきましょう。

ファクタリング利用が取引先にわかる

3社間ファクタリングは売掛債権の払い手である取引先の承諾をとるのが大前提です。

その過程でファクタリングを利用していることが取引先に伝わります。

早期の現金化が主目的となるファクタリングを利用しているということは、資金繰りに困っているとうがった見方をされる場合があります。

経営状況が悪化しているとの印象が取引先との関係性に影響を与える可能性もあるのです。

取引先に一部対応をお願いしなければならない

取引先に対しても会社として承諾の意思表示をするための対応をお願いしなければなりません。

小さい企業であれば普段相対するカウンターパーティとの交渉だけで済む場合もありますが、大きな企業の場合は、意思決定者が異なります。

承諾を得る作業に、利用者だけでなく取引先にも手間がかかるケースも少なくありません。

資金調達に時間がかかる

取引先から承諾を得るプロセスが発生するため、2社間ファクタリングよりも現金化まで時間がかかります。

取引先の意思決定が遅れれば、さらに現金化は遅くなるため、資金調達が完了するまでにかかる期間を予想しづらいというデメリットもあります。

たとえば、即日もしくは翌日には現金化したいと考えている企業には、不向きの手法といえるでしょう。

3社間ファクタリングはこんなときにおすすめ

3社間ファクタリングの特徴やメリット、デメリットをふまえて、どのような企業にこの手法が適しているのかを解説していきます。

少しでもファクタリング手数料を抑えたい人

手数料を抑えられるのは、3社間ファクタリングの大きなメリットです。

売掛債権の信用力や額面の規模によっては1~2%のきわめて低い手数料で現金化ができる場合もあります。

手数料を徹底的に抑えたいなら3社間ファクタリングを利用しましょう。

ファクタリング初心者もしくは未経験者

初めてファクタリングを利用する企業や、不慣れな企業は3社間ファクタリングを利用したほうが賢明です。

3社間ファクタリングなら信頼できる大手企業もサービスを提供しています。

2社間ファクタリングを提供する企業も、ほとんどは信頼できる企業なのですが、悪徳業者がファクタリングをおこなって高額な手数料を請求するトラブルがおこる場合もあります。

ファクタリングに精通していなければ、信頼のおけるファクタリング会社を見分けるのも難しいため、まずは優良企業で3社間ファクタリングをおこなうのがおすすめです。

信頼のおける大手企業や銀行と契約したい人

3社間ファクタリングは多くの大手金融機関でもサービスを提供しています。

中には東証プライム上場企業のような一流企業もあります。

こうした金融機関とリレーションを築くことは、将来の資金調達手段の安定化や、企業のステータスを高めるのに寄与する場合もあります。

信頼のおける金融機関とのリレーション構築を重視するなら、3社間ファクタリングを利用しましょう。

ただちに現金不足に陥るわけではない人

資金管理を計画的に進められており、直ちに資金不足に陥る心配がないのであれば、即日・翌日で現金化する必要はありません。

その場合は、手数料を抑えられる3社間ファクタリングを利用したほうが、より売掛債権の額面金額に近い金額を現金化できます。

中長期的に潤沢な資金を得る観点からは、3社間ファクタリングの方がおすすめです。

ファクタリング利用が発覚しても影響のない取引先がある人

これまで長期にわたり安定的に取引をおこなっているような優良取引先であれば、ファクタリングの事実を伝えただけでリレーション関係にひびが入ることはあまり考えられません。

そのような信頼のおける取引先の売掛債権があるなら、3社間ファクタリングの大きなデメリットである「取引先にファクタリング利用が発覚する」ことの影響がないため、3社間ファクタリングを前向きに検討することができます。

最後に|3社間ファクタリングなら低コストで売掛債権の現金化が可能

3社間ファクタリングの魅力は、なんといっても手数料が低いため、低コストで売掛債権を現金化できることにあります。

またプライム上場クラスの大手金融機関でもサービスを提供していますので、信頼のおけるファクタリング会社を利用することができます。

現金化まで日数がかかっても問題ない、またファクタリング利用が発覚しても影響の出ない、信頼のおける取引先がある企業においては、3社間ファクタリングで現金化をおこなうのがおすすめです。