相続登記は自分でおこなうこともできますが、手続きには時間と労力がかかるうえ、登記漏れなど思わぬ失敗をしてしまうリスクがあります。

そのため、相続登記を自分で進める場合には、事前に手続きの流れや注意点について把握しておくことが大切です。

また、場合によっては法律の専門家に依頼したほうがよいケースもあります。

本記事では、相続登記を自分でおこなうことを検討している方に向けて、相続登記を自分でおこなうかどうかの判断基準や自分で進める際の流れ、費用や注意点について解説します。

相続登記とは

相続登記とは、不動産の所有者が亡くなった際に、新たな所有者である相続人や受遺者が不動産の名義を変更する手続きです。

不動産の所有者は、法務局で管理されている登記簿に記録されています。

そのため、不動産を相続した場合、その不動産の新しい所有者として、相続登記を申請する必要があります。

たとえば、被相続人である父親が亡くなり、長男がその不動産を相続した場合、父親の名義から長男の名義に変更する手続きが、相続登記です。

なお、2024年(令和6年)4月1日より、不動産の相続登記が法律で義務化されています。

申請期限は、不動産を相続したことを知った日から3年以内です。

この期限内に相続登記をおこなわない場合、10万円以下の過料が課せられるため、注意しましょう。

相続登記は自分でもできる

相続登記は、相続人自身でおこなうことが可能です。

というのも、必要書類をきちんと揃えれば、弁護士や司法書士などの専門家に依頼することなく比較的スムーズに手続きを済ませられるからです。

しかし、手続きの流れや書類の内容を正しく理解していないと、思わぬミスやトラブルが発生するリスクがあります。

個別の事案によっては、初心者にとっては難易度が高く、時間や労力がかかるうえ、一定の専門的な知識が求められる点に注意する必要があるのです。

相続登記は自分でもできますが、事前に手続きの流れをきちんと確認し、必要な書類を漏れなく準備することが大切です。

相続登記を自分でするメリット

相続登記を自分でおこなうことにはどのようなメリットがあるのでしょうか。

主なメリットとしては、以下の点が挙げられます。

専門家に支払う費用を節約できる

相続登記を自分でおこなうメリットは、専門家に支払う費用を節約できることです。

相続登記の手続きでは、主に次のような費用が発生します。

- 登録免許税

- 必要書類の取得費用

- 専門家に支払う費用

このうち、登録免許税と必要書類の取得費用については、専門家に依頼しても自分でおこなっても金額は同じです。

しかし、自分で手続きをおこなえば、専門家に支払う費用は不要となります。

一般的に、弁護士に相続登記を依頼する場合、費用として10万円〜50万円程度がかかります。

自分で相続登記をおこなうことで、専門家に支払う費用を節約できるのは、大きなメリットといえるでしょう。

相続登記を自分でするデメリット

一方で、相続登記を自分でおこなうことには、デメリットも少なくありません。

具体的には、以下のようなデメリットに注意する必要があります。

手続きに手間と時間がかかる

相続登記の手続きには、多くの手間と時間がかかります。

これは、相続登記の手続きが法律で細かくルールが定められているからです。

このため、ルールに沿って必要書類を不足なく揃えることや、申請書を不備なく作成することが求められます。

また、手続きの過程で管轄の法務局に何度も足を運ぶ必要が出てくることもあるでしょう。

特に初めての場合、必要書類を揃えるのが大変であったり、手続きの手順を把握したりするのに時間がかかる場合があります。

その結果、自分で相続登記をおこなう場合、多くの時間と労力を費やさなければならないのです。

弁護士に依頼した場合、相続登記の手続きを代わりにやってくれるため、時間や労力を費やす必要が一切なくなるでしょう。

登記漏れのリスクがある

自分で相続登記をおこなう場合、登記漏れのリスクがあります。

登記漏れとは、本来登記すべき物件を見逃してしまうことです。

たとえば、相続登記をおこなう物件がマンションの場合、専有部分だけではなく、駐車場や廊下などの共有部分についても登記を必要とする場合があります。

しかし、共有部分や付随する敷地権については、被相続人自身が把握していないこともあり、登記を見落とす原因になり得ます。

もし登記漏れがあった場合、物件を売却する際に問題となったり、過料の対象となったりしてしまうこともあるでしょう。

このような場合、追加の修正手続きや書類の再提出が必要となり、結果的に相続登記をやり直さなければならなくなるのです。

相続登記の3つのパターン

相続登記は、相続の状況によって以下の3つのパターンに分けられます。

- 遺言書による相続登記

- 法定相続分による相続登記

- 遺産分割協議書による相続登記

それぞれのパターンに応じて手続きの手順や必要書類が異なるため、自分がどのパターンによる相続登記なのか認識しておくことが大切です。

はじめに、遺言書の有無を確認します。

遺言書がある場合には、原則として記載されていた内容どおりに不動産を相続登記します。

一方で、遺言書がない場合には、法定相続分に基づいて相続人全員が不動産を相続登記します。

法定相続分とは、法律で定められた相続する割合のことです。

この方法では、土地や不動産が法定相続分に応じた共有状態となり、各相続人の持ち分が相続登記されることになります。

法定相続分を選択しない場合には、遺産分割協議をおこなうことで、相続人それぞれの相続分を決めます。

そして、この協議によって作成された遺産分割協議書を用いて、相続登記をおこないます。

相続登記を自分でやるかの判断基準

では、どのような場合に相続登記を自分でおこなうべきなのでしょうか。

ここでは、自分で相続登記をおこなうかどうかを判断する基準について見ていきます。

自分で相続登記しやすいケース

以下のようなケースでは、自分で相続登記しやすいといえます。

- 相続人が少ない

- 時間的な余裕がある

- 調べて対処できる能力がある

たとえば、相続人が配偶者と子どもだけの場合、相続登記に必要な書類が比較的少なくなるため、自分で手続きを進めやすいでしょう。

また、平日の日中に手続きのための時間を確保できる場合にも向いています。

さらに、調べながら問題を解決していける方であれば、手続きの最中に不明点が生じたとしても、対応できる可能性が高いでしょう。

専門家に依頼すべきケース

一方で、以下のようなケースでは、専門家に相続登記を依頼したほうが適切です。

- 想定される相続人が多い

- 権利関係が複雑である

- 登記手続きを急ぎたい

想定される相続人が多い場合とは、配偶者に加えて兄弟姉妹による代襲相続が発生するケースなどをさします。

相続人が増えると、その分だけ必要な書類や調査の範囲が広がるため、専門家の助けを借りたほうがスムーズに進められます。

また、相続不動産の権利関係が複雑な場合も、専門家に依頼したほうがよいでしょう。

権利関係が複雑な状態とは、被相続人の親の相続時に未登記だったケースや、不動産の名義が被相続人以外のままになっているケースなどです。

このような場合、過去の登記簿謄本をさかのぼって確認し、権利関係を整理する必要があります。

そのため、自分で手続きをおこなうのは難しくなります。

さらに、相続不動産を売却する予定がすでに決まっている場合も、注意が必要です。

売却の期限までに相続登記を完了できなければ、取引に影響を及ぼす可能性があるからです。

こうしたケースでは、専門家に依頼したほうが迅速に手続きを進めてもらえるでしょう。

相続登記を自分でやるときの流れ

実際に相続登記を自分でおこなう際には、基本的に以下のような流れで手続きを進めます。

- 相続する不動産を調査・特定する

- 相続人を調査・特定する

- 遺言書がある場合は検認手続きをおこなう

- 必要書類を用意する

- 法務局に申請する

- 登記完了証を受け取る

各ステップについて詳しくみていきましょう。

1.相続する不動産を調査・特定する

はじめに相続する不動産を調査し、特定します。

まず、不動産の登記事項証明書を取得し、所有者の名義が誰であるかや、抵当権が設定されているかなど、不動産の正確な情報を確認します。

また、被相続人が所有していた不動産を漏れなく確認するため、所有する全ての不動産を一覧できる「名寄帳」を取得することも有効です。

これらの手続きにより、相続する不動産を正確に特定することができます。

不動産の調査・特定が完了したら、預貯金などほかの財産を含めて「財産目録」を作成します。

この目録には、各財産の詳細や評価額を記載し、相続人全員で内容を確認します。

2.相続人を調査・特定する

次に、法定相続人が誰であるかを調査し、特定します。

法定相続人には、配偶者と血縁者が含まれます。

このうち、配偶者は常に相続人となりますが、血縁者には以下のような優先順位があります。

- 第一順位:被相続人の子ども

- 第二順位:被相続人の父母

- 第三順位:被相続人の兄弟姉妹

また、血縁者が新たに見つかった場合、法定相続人が変化するため、きちんと調査することが必要です。

調査の際には、被相続人が生まれてから亡くなるまでの戸籍謄本や住民票の除票を取り寄せて、離婚の経歴や非摘出子の有無などを確認しましょう。

相続人が特定できたら、次のステップに進みます。

3.遺言書がある場合は検認手続きをおこなう

遺言書がある場合には、検認手続きが求められることがあります。

遺言書には、公正証書遺言、自筆証書遺言、秘密証書遺言などの種類があります。

このうち、自筆証書遺言については、そのままでは相続登記の添付書類として使用できません。

なぜなら、家庭裁判所で検認手続きをおこなう必要があるからです。

この手続きは、遺言書の偽造や変造を防ぐことを目的としています。

検認が完了すると、検認済証明書が発行されます。

この証明書を遺言書に添付することで、相続登記の書類として使用可能になります。

4.必要書類を用意する

法務局に提出する必要書類を用意します。

相続登記は、相続による不動産の所有者名義を変更する手続きです。

そのため、登記の原因を証明する書類が必要となります。

「登記原因」とは、どのような相続の理由で不動産の名義が変更されるのかを示すものです。

具体的には、遺産分割や遺贈など、さまざまなケースが考えられます。

ただし、全ての相続登記に共通して、以下のような書類が必要です。

| 必要書類 | 入手方法 |

|---|---|

| 登記申請書 | 法務局窓口または法務局ホームページ |

| 被相続人の出生から死亡までの戸籍謄本または除籍謄本 | 市区町村役場 ※住民票については、マイナンバーの記載のないものを取得する |

| 不動産を取得した相続人の戸籍謄本 | |

| 不動産を取得した相続人の住民票の写し (住民票コードを記載している場合は不要) | |

| 相続関係説明図 (戸籍謄本類の原本還付を希望する場合) | 申請者が作成する (サンプル:法務局ホームページ参照) |

| 委任状 (相続人のひとりが代表して共同相続人全員のために相続登記を申請する場合) | 申請者が作成する (サンプル:法務局ホームページ参照) |

なお、登記申請書は法務局、戸籍謄本類は各市区町村役場で入手できます。

一方で、相続関係図と委任状については、申請者が作成する書類のため、特定の入手先はありません。

また、被相続人の戸籍謄本については、相続の各手続きで必要になるため、すでに用意されている場合も多いでしょう。

これまでは被相続人が何度も本籍地を変更していた場合、以下のような手続きをしなければなりませんでした。

- 最後の本籍地にて死亡時の戸籍謄本を請求し、取り寄せた戸籍謄本にて前の本籍地がどこか確認する。

- 前の本籍地にて戸籍謄本を取得して、さらに前の本籍地を確認する。

- 「2」で確認した本籍地にて戸籍謄本を取得して、さらに前の本籍地を確認する。出生時の戸籍謄本を取得するまでこの作業を繰り返す。

本籍地が遠方であれば郵送での取り寄せが可能ではあるものの、手間と時間がかかるのは否めませんでした。

2024年(令和6年)3月から、最寄りの市町村役場でほかの市区町村役場の戸籍謄本を一括取得できる「広域交付制度」が始まっています。

本制度の導入により、原則として最寄りの役所に行けば、相続登記に必要な戸籍謄本を1度で取得できるようになったのです。

なお戸籍謄本が即日で交付されないときには、役所へ2回行く必要があります。

以下では、登記申請書と相続関係図の作成方法などについて詳しく紹介します。

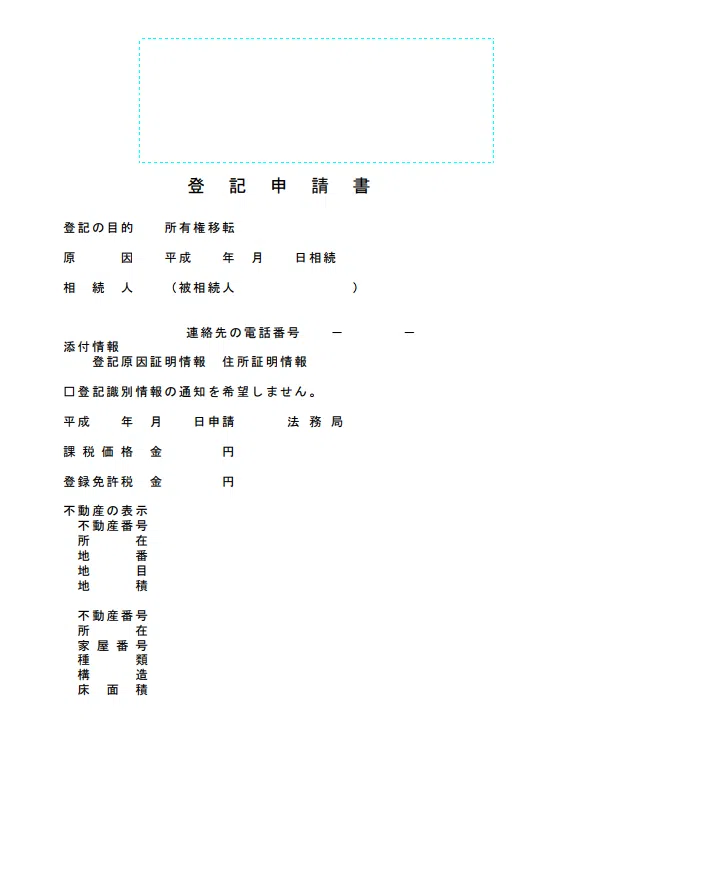

登記申請書の書き方

法務局のホームページでは、相続による登記申請書の書式と記載例を紹介していますので、ここでは、簡単に書く内容と書き方のポイントを確認していきます。

引用元:法務局|登記申請書

上記のとおり、登記申請書は非常にシンプルな書式であるため、書く内容も少なくなります。

被相続人や相続人の氏名・住所、連絡先の電話番号、申請者の押印箇所など、登記申請書の記載例には、記入方法も詳しく説明されています。

ですので、法務局の記載例をご覧いただければ解決できるでしょう。

【参考元】法務局|登記申請書<記載例>

なお、申請書の上のほうにある「原因」という欄は、どのような相続が理由で登記に至ったのかを記載する箇所となります。

具体的には、下記のような内容を記載しましょう。

| 相続の種類 | 原因 | 備考 |

|---|---|---|

| 通常の相続 (遺言にしたがった相続、法定相続) | 〇年〇月〇日相続 | ・相続発生日の日付を年号から記載します。(例:平成29年8月1日相続) |

| 遺産分割による相続 (共同相続登記をしていない場合|遺産分割協議成立後に初めて相続登記をする場合) | ・遺産分割協議が成立した日ではなく、被相続人の死亡日を記載します。 | |

| 遺産分割による相続 (共同相続登記を既にしている場合) | 〇年〇月〇日遺産分割 | ・遺産分割協議が成立した日を記載します。調停の場合は調停成立日、審判の場合は審判確定の日がこれにあたります。 |

| 数次相続の場合 | △年△月△日△△△△相続 〇年〇月〇日相続 | ・1行目に最初に発生した相続の情報(第1相続の被相続人の死亡日・氏名+相続)を記載し、2行目に次の相続の情報(第2相続の被相続人の死亡日+相続)を記載します。 |

また、不動産の表示の項目には、名義変更をした不動産の情報を詳細に記入します。

なお、一定の場合、1通の申請書で複数の不動産の登記申請ができます。

そのため、複数の不動産の名義を変更する場合には、不動産番号を正しく記載するとよいでしょう。

不動産番号は、その不動産の登記事項証明書(登記簿謄本)の右上のほうに書かれている13桁の番号で、それぞれの不動産に割り当てられています。

数字を間違いなく記載できれば、一般的な土地や建物の登記における不動産の表示は、不動産番号だけで足ります。

ただし、敷地権付区分建物(分譲マンションなど)の場合は、「敷地権の種類」と「敷地権の割合」を省略することができません。

そのため、不動産番号とこれらふたつの項目を明記しなければならないでしょう。

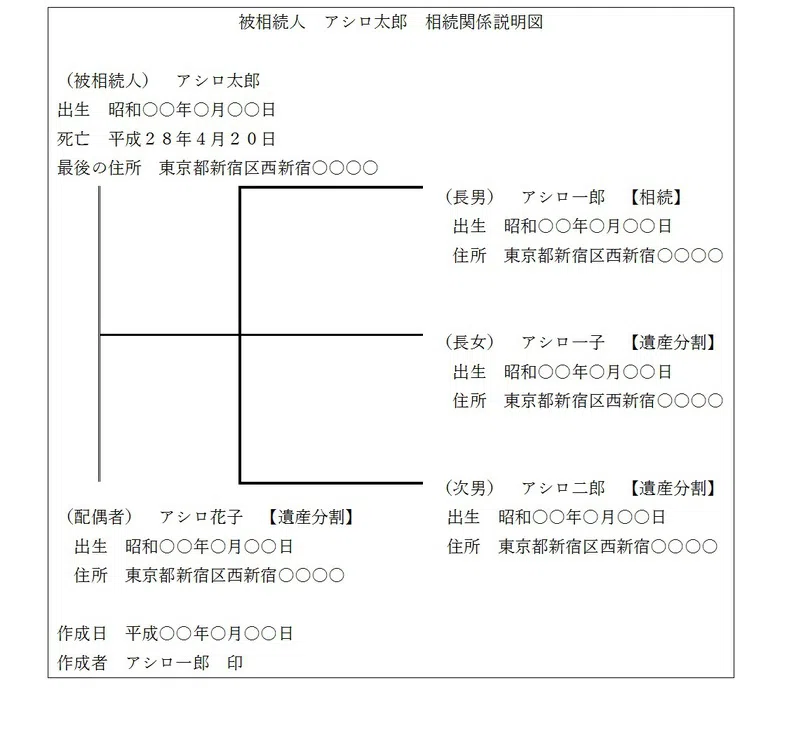

相続関係説明図の作り方

相続関係図を提出すると戸籍謄本類の原本を還付してもらうことができるので、通常は申請書とセットで作成する場合が多いといえます。

相続関係図は簡単にいえば家系図のようなもので、被相続人と相続人の関係を示した図のことを指します。

以下は、遺産分割によってアシロ一郎がアシロ太郎所有の不動産を単独取得した場合の相続関係説明図の例です。

なお、【】内は相続の状況によって変わってきます。

この例は、アシロ一郎が不動産をひとりで相続し、残りの相続人はその不動産につき何の権利も相続しないという内容で、遺産分割協議を取りまとめた状況となります。

このとき、不動産を取得した方には【相続】を、不動産を取得しなかった方には【遺産分割】をそれぞれ明記することになります。

複数の相続人が共有で不動産を取得する場合には、取得する相続人全員に【相続 持分●分の●】と記載します。

なお、数次相続の場合は第1相続・第2相続の関係者をすべて書くことになりますので、上記の例よりも複雑な図になることが予想されます。

A4縦置き用紙で作成するほうが望ましいので、法務局の記載例のように縦の長さを活用して、丁寧に作成するのもおすすめです。

法定相続情報証明制度を併用すると便利

法定相続情報証明制度とは、平成29年5月29日からスタートした、各種相続手続きに利用できる相続情報を管理し、証明するための制度です。

この制度を利用すると、戸籍謄本類の代わりに法定相続情報一覧図の写しを利用して各種相続手続きができるとされており、非常に役に立つ可能性があります。

法定相続情報証明制度の利用および一覧図の写しの交付は無料なのですが、利用の際には申請書と「法定相続情報一覧図」を提出しなければなりません。

法定相続情報一覧図は、前述の「相続関係図」のようなもので、法務省が簡単に作成できるExcelファイルを公開しています。

委任状なども完備されていますから、登記申請の際に併せて利用してみるのもよいでしょう。

ただし、法定相続情報一覧図と相続関係図では、「相続欠格・廃除者や相続放棄者」についての情報が載るか否かが変わってきます。

法定相続情報一覧図は、あくまで戸籍謄本等の情報をカバーするための証明書なので、戸籍に載らない事項(相続放棄など)については当然記載されませんし、基本的に廃除された相続人も一覧図には記載されません。

一方で、相続関係図は被相続人と相続人の実際の関係を示す書類なので、放棄した相続人には【相続放棄】、相続欠格や相続廃除の場合も【相続欠格】【相続廃除】といった旨を記載することになります。

両者は作り方自体は似ていても、全く同じ内容で作成することはできないのです。

遺言書を申請書に添付する

被相続人が遺言を残していたケースでは、自筆証書遺言の場合は検認が完了した遺言書を、公正証書遺言の場合は、遺言書自体を申請書に添付します。

遺言書の原本を添付することになるため、原本の返却を希望する場合は、遺言書の写しを提出し、原本還付の手続きをおこなう必要があります。

また、遺言書があるものの、遺言書と異なる内容の遺産分割をおこなって登記申請をする場合には、遺産分割協議書などの提出が必要です。

【関連記事】相続登記で遺産分割協議書は必要か?判断するために必要な情報を解説!

遺産分割協議書と印鑑証明書を添付する

遺産分割によって不動産の取得者を決定し、相続登記をおこなう場合、遺産分割協議書と相続人全員分の印鑑証明書を添付しなければなりません。

また、遺産分割協議書についても遺言書と同様に原本の提出が求められます。

そのため、原本還付の手続きをおこなうか、登記申請用に協議書を1部余分に作っておくことをおすすめします。

5.法務居に申請する

必要書類が揃ったら、法務局に相続登記の手続きを申請します。

申請先は、名義変更をする不動産の所在地を管轄する法務局です。

相続登記を自分でおこなう場合の申請方法は窓口申請、郵送申請、オンライン申請のいずれかになります。

なお、オンライン申請を選ぶ場合には、申請人の電子署名や電子証明書が必要です。

申請が完了すると、法務局は提出された書類の内容を確認し、審査をおこないます。

提出した書類に不備があると修正を求められるため、申請前に確認しておきましょう。

6.登記完了証を受け取る

相続登記が完了すると、手続きの完了を証明する書類を受け取ります。

主な証明書類には「登記完了証」と「登記識別情報通知書」が含まれます。

特に「登記識別情報通知」は権利証と同等のものであり、今後の不動産取引に必要になります。

紛失しても再発行ができないため、大切に保管しましょう。

以上で相続登記を自分でおこなう場合の手続きは、完了です。

相続登記を自分でやった場合にかかる費用

相続登記を自分でやった場合、登録免許税と必要書類の取得費用は必ずかかります。

弁護士に依頼した場合と比較すると、おおむね次のようになるでしょう。

| 自分でやる場合 | 弁護士に依頼する場合 | |

|---|---|---|

| 登録免許税 | 固定資産税台帳価格×0.4% | 固定資産税台帳価格×0.4% |

| 必要書類の取得費用 | 2,000円~2万円程度 | 2,000円~2万円程度 |

| 弁護士費用 | なし | 10万円~30万円程度 |

| 費用合計 | 登録免許税+2,000円~3万円程度 | 登録免許税+10万円~30万円程度 |

ここでは、相続登記を自分でやった場合にかかる費用について、詳しくみていきましょう。

登録免許税

登録免許税は、登記を申請するときに国に納める税金です。

相続登記による登録免許税の税率は、0.4%と定められており、固定資産税台帳価格に対して、基本的に0.4%をかけた金額が登録免許税となります。

なお、固定資産税台帳価格とは、市区町村で管理されている固定資産税評価証明書であり、「本年度価格」、「○○年度価格」、「評価額」といった部分に表示されている価格のことをさします。

たとえば、固定資産税台帳価格が3,000万円の不動産を相続登記する場合、12万円(3,000万円×0.4%)を登録免許税として納めます。

また、登録免許税を計算した結果が1,000円以下になる場合でも、最低税額1,000円が適用されます。

なお、複数の不動産をまとめて1通の申請書で登記申請する場合には、登録免許税には各不動産の登録免許税額を合計した金額を記載することになります。

必要書類の取得費用

相続登記の手続きをおこなう際には、個別の事案に応じた必要書類を取得する必要があります。

これらの必要書類には、以下のような発行手数料がかかることが、一般的です。

- 戸籍謄本:1通あたり450円

- 除籍謄本・改正原戸籍謄本:1通あたり750円

- 戸籍附票の写し:1通あたり300円程度

- 住民票の写し:1通あたり300円程度

- 住民票の除票:1通あたり300円程度

- 印鑑登録証明書:1通あたり300円程度

- 登記事項証明書:1通あたり600円程度

- 固定資産評価証明書:1通あたり300円程度

これらの書類は、市区町村の窓口、オンライン申請または郵送で取得できます。

なお、配偶者や子どもだけの一般的な相続でも、必要となる証明書は5通〜10通程度となり、2,000円〜1万円程度が取得費用としてかかります。

ただし、兄弟姉妹が相続人となる代襲相続が発生した場合には、さらに書類が増え、取得費用は5,000円〜2万円程度に上るでしょう。相続登記を自分でやる場合の注意点

相続登記は個別の事案に応じて、必要な書類から申請書の内容などが異なります。

そのため、相続登記を自分でおこなう際には、以下の点に注意する必要があります。

提出する書類に不備がないこと

相続登記を自分でおこなう際には、法務局に提出する書類に不備がないかを必ず確認しましょう。

なぜなら、書類に不備があると相続登記の手続きが長引いてしまうからです。

たとえば、法務局に提出した書類に記入漏れや誤りがある場合、法務局から訂正や再提出を求められます。

このような手続きのやり直しには、余計な手間や時間がかかるため、特に注意が必要です。

提出する書類の内容に不備がないか、事前にきちんと確認するようにしましょう。

相続登記の期限を過ぎないこと

2024年(令和6年)4月1日より、相続登記が義務化され、相続後3年以内に手続きを完了させることが求められるようになりました。

そのため、土地や不動産を相続した方は、この期限内に相続登記を完了させなければなりません。

万が一、期限を過ぎてしまうと10万円以下の過料が科せられる可能性があります。

罰則を避けるためにも、きちんと期限内に手続きを完了させるようにしましょう。

抵当権抹消と同時に登録するときの順番

相続登記をおこなう不動産に抵当権が設定されている場合、抵当権抹消登記と相続登記の順番に注意しましょう。

というのも、同時に申請したり、順番を間違えたりすると、相続登記を最初からやり直さなければならない可能性があるためです。

基本的な順番は、債務がいつ消滅したかによって異なります。

たとえば、相続開始前に債務が消滅した場合には、まず抵当権の抹消登記を申請し、その後に相続登記をおこないます。

一方で、相続開始後に債務が消滅した場合には、まず相続登記を申請し、その後に抵当権の抹消登記をおこないます。

相続登記をおこなう不動産に抵当権が設定されている場合には、債務が消滅した時期を確認し、それに応じて、申請する順番を決めることが大切です。

相続登記を自分でやる場合によくある質問

最後に相続登記を自分でやる場合に、よくある質問について見ていきましょう。

相続登記が義務化されたのはいつからですか?

相続登記が義務化されたのは、2024年(令和6年)4月1日からです。

この日以降に相続した不動産については、3年以内に相続登記をおこなうことが義務付けられています。

また、2024年4月1日より前に相続した不動産で、相続登記がまだおこなわれていないものについては、2027年(令和9年)3月31日までに相続登記を完了させる必要があります。

未登記建物の相続登記は自分でできますか?

未登記建物は、法務局に登記されていないため、直接相続登記を申請することができません。

そのため、まずは建物表題登記を申請してから、不動産として登記する必要があります。

そして、その後に相続登記を進めるという流れが一般的です。

表題登記は自分でおこなうこともできますが、必要書類の準備や手続きが複雑であるため、基本的には土地家屋調査士に依頼したほうがよいでしょう。

表題登記が完了したあとであれば、相続登記を自分でおこなうことはできます。

相続登記は司法書士に依頼しなくてもできますか?

相続登記は、司法書士に依頼せず、自分で手続きすることが可能です。

相続人の人数が少なく、不動産の権利関係が特に複雑でない場合、自分でおこなうことで司法書士への依頼費用を節約できるでしょう。

ただし、自分でおこなう場合には、必要書類の収集や申請書の作成などに一定の時間や手間がかかることを考慮する必要があります。

また、司法書士だけではなく、弁護士に依頼して相続登記をおこなうことも可能です。

特に、遺産分割協議でトラブルが発生している場合や、法的な助言が必要な場合には、弁護士への依頼が適しています。

相続の状況や必要なサポートに応じて、適切なほうを選ぶとよいでしょう。

まとめ|相続登記は弁護士に相談するのがおすすめ

相続登記は自分でおこなうことが可能です。

しかし、相続人の人数や相続のパターンなどによって、必要書類や手続きが複雑になる場合があります。

場合によっては、相続登記を自分でおこなうことが難しいケースもあります。

そのため、必要に応じて相続に強い弁護士に相談するのがおすすめです。

「ベンナビ相続」では、初回無料で相談できる法律事務所が多数掲載されています。

まずは、無料相談を活用し、相続登記の不明点について弁護士に聞いてみるとよいでしょう。