借金が返せなくて苦労している方は少なくありません。

また、最初は軽い気持ちで借入をしていたつもりが、いつのまにか雪だるま式に負債額が膨れ上がっている方もいるのではないでしょうか。

多額の借金を前にすると、目先の返済に追われてしまい、借りて返しての自転車操業に陥りやすくなります。

大事なことは、返済の目途をたてることです。

本記事では、多額の借金を返せなくて困っている方に向けて、借金を返せないときの対処法や相談先について解説します。

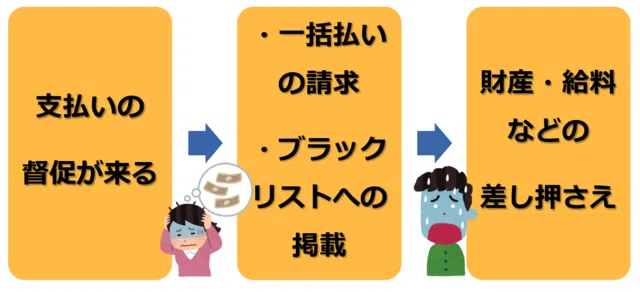

借金を返済できない状態が続くと、借入先が法的手段に移行して支払督促をしてきたり、最終的には強制的に財産を差し押さえられたりします。

取り返しのつかない事態に陥る前に、まずは弁護士に債務整理の相談をしましょう。弁護士に助けを求めることで、以下のようなメリットが望めます。

・借金の取り立てがストップする

・どの債務整理を選択すればよいかアドバイスしてくれる

・債務整理手続きを一任できる

・返済負担が軽くなる・全額免除される

相談料無料・分割払い・後払い可能な事務所も多くありますので、すぐに弁護士費用を準備できない方でも心配不要です。お一人で悩まず、まずは一度ご相談ください。

借金が返せないとどうなるのか?

負債が高額になるほど、支払いの催促を確認することが億劫になります。

臭いものにフタをするように、送られてくる明細に目を通さなくなる方も多いのではないでしょうか。

しかし、目を背け続けることで、さらに状況が悪化していきます。

まずは、借金を返さずに放っておくと、どうなるのかについて見ていきましょう。

具体的には、以下の5つが起きる可能性があります。

1.遅延損害金の発生

返済期日までに借金を返せない場合、遅延損害金が発生します。

遅延損害金とは、返済が遅れた損害を賠償するために支払われるお金のことを指します。

このお金は、返済期日の翌日から返済が完了する日まで発生する利息であり、返済が完了するまで増え続けます。

返済が遅れるほど負担が増えていきます。

そのため、借金がさらに増えていく原因になります。

2.支払いの催促の通達

借金返済を1ヵ月~3ヵ月滞納すると、借入先から支払いの催促の通知が届きます。

催促の電話がかかってくることもありますが、督促状や催告書などの郵便で届くことも多いでしょう。

この段階で指定された期限までに支払いを済ませれば、大きな問題はありません。

しかし、催告書を無視していると、法的手段を取られる可能性があり、危険です。

借入先が取り得る法的手段については、後述します。

3.一括払いの請求

借金を借りたときの契約内容によっては、支払い催促に応じない場合「期限の利益」を喪失してしまうことになります。

期限の利益とは簡単にいうと、債務者の分割払いの権利です。

「期限の利益」を失うことにより、債権者(借入先)から借金の残債を一括で支払うように請求されてしまうことがあります。

つまり、債務者が分割払いの権利を失い、債権者から一括払いの請求をされるということです。

分割払いの段階では、月々数万円の返済であったとしても、一括請求されてしまうと、数十万円〜数百万円になってしまうこともあり得ます。

4.支払督促の受領

一括払いの請求が支払えなかったり、請求自体を無視したりすると、裁判所から支払督促や訴状が届きます。

これは、債権者が裁判所で法的手続きを開始したためです。

支払督促を受領した場合には、答弁書や督促異議の申立てを裁判所に提出しなければなりません。

そして、裁判所に出頭する必要があります。

裁判所に出頭しない場合には債権者の言い分を認めたことになります。

また、支払督促を放置したとしても、2回目の支払督促状には仮執行宣言が付いています。

そのため、債権者は強制執行に移行できます。

5.強制執行による財産の差し押さえ

債権者の強制執行によって、財産が差し押さえられます。

これは最終的に借金の返済がおこなわれなかった場合に、債権者が裁判所を通じて、債務者の財産を差し押さえするための手続きです。

債権者が債権を回収するために、債務者が有する財産を強制的に換金したり、処分したりします。

なお、この財産には自動車や不動産のほか、給与や預貯金なども含まれます。

こうして債務者の財産が強制的に借金返済に充てられます。

借金が返せないときに債務者が取るべき行動

借金が返せないときには、具体的にどのような対策を取るべきなのでしょうか。

実際のところ、借金が返せない方は、利息の支払いすら苦しいのが現実です。

しかし、利息の返済に追われていると元本はいつになっても減りません。

そのため、何かしらの手を打たなければならないでしょう。

そこで、ここでは借金が返せない方がとるべき5つの行動について解説します。

1.債権者に返済方法を相談する

最初にとるべき行動は、借入先である債権者に借金の返済方法について相談することです。

意外に思われますが、金融機関をはじめとする借入先は多くの債務者を相手に商売しているため、自身に適した返済方法を提案してくれる場合があります。

また事前に作成した返済プランを見せて、返済の意思を伝えることで返済の負担が軽くなる可能性もあります。

まずは、債権者に返済方法について相談してみましょう。

2.具体的な返済計画を立てる

借金が高額だから返せないと諦めるのではなく、現状の借金の状況や、現在の収入と支出を見直したうえで、返済プランを考えます。

返済のプランを考えるにあたって、以下の5つの項目をチェックしてみてください。

- 各借入先の洗い出し

- 借金総額の計算

- 月々の利息総額の計算

- 返済完了の期日、毎月の返済額(収入から生活費を差し引いて計算)

これらの項目をチェックすることで、自らの具体的な返済計画を立てられます。

3.公的融資制度や借り換えを検討する

返済計画を立てた結果、低金利で借り換えできれば生活を立て直せる見通しがあれば、公的融資制度を利用したり、ローンの借り換えを検討します。

公的融資制度には用途や目的に応じて、以下のような制度が用意されています。

- 緊急小口資金

- 母子父子寡婦福祉資金貸付金

- 総合支援資金

- 年金担保貸付制度

- 住居確保給付金 など

返済は必要ではありますが、低金利で借りられます。

また、金利が低いローンに借り換えることで、借金の支払い総額を減らせます。

結果として、返せない状況を改善できるでしょう。

自分の条件や状況に該当する融資制度やローンはないか、探してみてください。

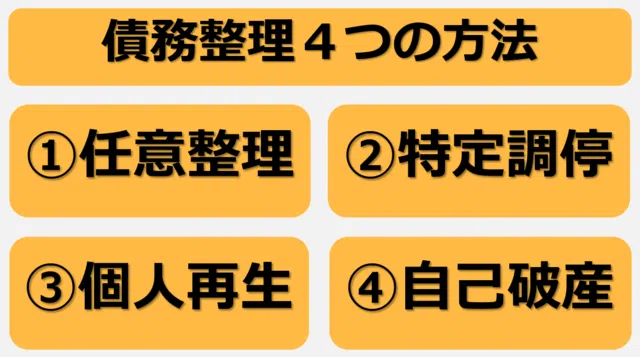

4.自分に適した債務整理を選択する

借金の返済について検討した結果、債務整理をおこなうことが最善である場合があります。

そのような場合には債務整理の方法のなかから、自分に適したものを選択します。

それぞれの債務整理の方法は、以下のとおりです。

任意整理

もし、借金に対して過払い金の占める割合が高いのであれば、任意整理を選択しましょう。

任意整理とは、賃金業者との間で今後の返済方法について交渉をおこなうことで、借金を返せない方の負担を減らすための手続きです。

交渉する内容として、過払い金との相殺による借金減額、任意整理後の返済期間中(3年~5年)における利息の低減や免除、遅延損害金の免除などが挙げられます。

もっとも、任意整理は裁判所を介さない手続きなので、相手側の同意が得られなければ、交渉は成立しません。

特定調停

任意整理では、弁護士などの専門家を介することが一般的です。

しかし、専門家へ依頼する費用を工面できない方もいるでしょう。

そこで、簡易裁判所を介して、調停委員の仲裁のもとに、賃金業者と返済方法について交渉する手続きがあります。

これを特定調停といいます。

任意整理と同じく、過払い金からの借金の減額、返済期間中(3年~5年)の利息の低減や免除、遅延損害金の免除に関する交渉をおこなうのが一般的です。

仲裁に入る調停委員は、裁判所が指定した弁護士が担当します。

しかし、任意整理と同様に、結局は債権者側の同意が必要であるため、相手が折れない場合には、調停は成立しません。

個人再生

裁判所を介した債務整理の手続きとして、個人再生があります。

個人再生は、裁判所に一定の債務圧縮を前提とした再生計画を提出し、その認可を受けることで債務の大幅な借金の圧縮を図る法的手続きです。

そのため、任意整理をしても借金を返せない方は、個人再生がおすすめです。

自己破産

借金を返すめどが全く立たないという場合は、自己破産を検討することになります。

自己破産とは、非免責債権以外の借金を免除し、経済的な再スタートを切るための法的手続きです。

滞納している税金や年金などは非免責債権として免除されませんので、注意が必要です。

さらにギャンブルが原因の借金など、借金をした理由に落ち度がある場合は、すべての借金を免除してもらえない場合があります。

しかしながら、借金が免除してもらえた場合は、あなたの借金問題を一旦リセットすることができる法的手段でもあります。

一度あなたの借金が免責できそうか弁護士に相談することをおすすめします。

また、資産とみなされるものは原則として全て没収されて、債権者に配分されます。

活用して、あなたに合った債務整理の方法を見つけましょう。

5.相談窓口を活用する

借金が返せない方が最後に取るべき行動は、公的機関の借金相談窓口を活用することです。

国内には、借金を返せない方が相談できる窓口が多数用意されており、費用がかからず気軽に利用できるのが特徴です。

これらの相談窓口を上手く活用することで、借金が返せなくて悩んでいる方でも、状況に合わせた適切な解決方法が見つけられるでしょう。

借金が返せないときの無料相談窓口一覧

では、借金が返せないときの無料相談窓口についてみていきます。

具体的な相談窓口には、以下のようなものがあります。

- 法テラス(日本司法支援センター)

- 地方自治体(市役所・区役所)

- 国民生活センター・消費生活センター

- 日本クレジットカウンセリング協会(JCCO)

- 全国銀行協会(全銀協)

- 日本貸金業協会

- 日本弁護士連合会(日弁連)

- 日本司法書士連合会

自分の借入状況に合わせて、適切な相談窓口を選ぶことが大切です。

各相談窓口の詳細については、下記のとおりです。

法テラス(日本司法支援センター)

法テラスは、法的な相談や支援をおこなう法務省管轄の公的な法律相談所です。

収入や資産が一定以下の方を対象に無料法律相談や、弁護士費用の立替制度などを提供しています。

法律の専門家が対応してくれるため、借金の問題についてどのように対応すべきか、わかりやすく説明してくれます。

なお、弁護士や司法書士などの相談員に3回まで無料で相談できます。

専門家に相談したいが、金銭的に余裕がない方に向いている相談窓口といえるでしょう。

▶公式サイト:日本司法支援センター | 法テラス

地方自治体(市役所・区役所)

市役所や区役所などの地方自治体によっては、法律の専門家による無料の相談窓口を設けている場合があります。

その地域の弁護士会から派遣された弁護士が対応してくれるため、借金問題について適切なアドバイスがもらえます。

ただし、弁護士を選ぶことはできないため、債務整理に得意かどうかは場合によります。

対応範囲について理解したうえで、自分がお住まいの地方自治体のホームページまたは電話で法律相談の詳細について確認しましょう。

国民生活センター・消費生活センター

国民生活センターや消費生活センターは、悪徳商法や詐欺被害などによるトラブルの相談に応じている独立行政法人です。

消費生活専門相談員と呼ばれる有資格者が消費者からの相談を受け付けており、消費者が抱える問題に対応しています。

多重債務に関する相談も多く、貸金業者に関する相談も可能です。

相談料がかからない「消費者ホットライン」を設けており、日本全国から近くの相談窓口を案内しています。

▶公式サイト:独立行政法人国民センター | 全国の消費生活センター等

日本クレジットカウンセリング協会

日本クレジットカウンセリング協会(JCCO)は、消費者金融やクレジットカード、カードローンなどの利用によって多重債務を抱えた方に、無料相談をおこなう公益財団法人です。

中立的な立場から借金の返済に悩んでいる方に対して、借金の返済計画や借金が返せないときの対処法などの悩みに対応しています。

全国どこからでも相談できる「多重債務ホットライン」を設置しており、まずは電話で相談してみるとよいでしょう。

▶公式サイト:公益社団法人日本クレジットカウンセリング協会

全国銀行協会

全国銀行協会は、銀行業界を統括する一般社団法人です。

銀行から借りたカードローンや住宅ローンの返済で困っている方に対して、専門のカウンセラーが無料で相談に応じてくれます。

銀行からの借入で作った借金が返せない方は、問題解決についてアドバイスがもらえるでしょう。

ただし相談の対象となる借金は、あくまでも銀行が提供しているローン商品に限られます。

借入先が銀行以外の場合は、基本的に相談できないため注意しましょう。

▶公式サイト:一般社団法人全国銀行協会

日本貸金業協会

日本貸金業協会は、消費者金融やクレジットカード会社、信販会社などの業界団体が加盟している貸金業法に基づいて設立された機関です。

借金が返せなくて困っている方に対して「貸金業相談・紛争解決センター」を運営しており、貸金業務に関連する借入や返済の無料相談を受け付けています。

多重債務問題を中心に、相談することで債務整理の方法や家計管理の支援、生活を立て直すための方法などについて助言を得られるでしょう。

なお、相談については電話や郵便、FAXのほか、予約することで直接相談することも可能です。

▶公式サイト:日本貸金業協会 | 貸金業相談・紛争解決センター

日本弁護士連合会

日本弁護士連合会は、全国の弁護士が弁護士会を通じて加入する団体です。

日弁連では、初回30分の無料相談を提供しており、債務整理を含むさまざまな法律相談を受け付けています。

また、日本弁護士連合会では「ひまわりお悩み110番」を運営しています。

このサービスは日弁連が運営する全国かうちの法律相談センターにつながる電話相談サービスであり、24時間いつでも相談予約の申し込みができます。

ただし、こちらは地域や相談内容によって異なるものの、1時間5,000円(税別)が相場となっています。

まずは、お近くの弁護士会に電話で確認してみましょう。

▶公式サイト:全国の弁護士会の法律相談センター

日本司法書士連合会

日本司法書士連合会は、全国の司法書士が登録する団体です。

司法書士による相談窓口である「司法書士総合相談センター」を運営しており、総額140万円までの債務整理に関する法律相談や手続きの代行を受け付けています。

相談センターによっては相談料がかかる場合がありますが、無料で相談を受け付けているところもあります。

相談したい場合には、お近くの司法書士会に問い合わせてみましょう。

▶公式サイト:日本司法書士会連合会 | 全国司法書士会一覧

借金が返せないのなら弁護士に相談する方法も

相談窓口に相談したものの、解決方法がわからないときには、法律事務所に直接相談するほうがよいでしょう。

弁護士に相談することで、主に以下の3つのメリットがあります。

1.相談することで法的なアドバイスがもらえる

借金問題についてはさまざまな種類があり、どのような方法がよいのか判断するのは難しいのが現状です。

しかし、借金問題に強い弁護士であれば、相談だけでも有効な対策をアドバイスしてもらえます。

ある程度の方針や対策を練りやすいでしょう。

また、相談したあとにそのまま依頼することも可能です。

2.依頼することで手続きを任せられる

弁護士に依頼することで、そのあとの全ての手続きを任せられます。

なぜなら、弁護士は自分の代理人として債権者と直接交渉できるからです。

弁護士に依頼することでただちに取立てがストップするほか、債権者との交渉を有利に運ぶことができます。

また債務整理の方法には、面倒な手続きが多くありますが、弁護士に任せることで借金問題を最速で解決できる可能性があります。

3.無料相談や分割払いに対応している

法律の専門家に相談・依頼するときに気になるのが、弁護士費用です。

ただし、この費用については無料相談や分割払いに対応している法律事務所を選ぶことでクリアできます。

実際のところ、無料相談や分割払いに対応している法律事務所は数多くあります。

これらを活用することで、トータルで支払う金額も、そのままご自身で返済した場合に比べて圧倒的に少なくなるのが通常です。

ベンナビ債務整理なら、債務整理の実績がある弁護士や法律事務所を多数掲載しています。

無料相談や分割払いに対応している法律事務所も掲載していますので、ぜひご活用ください。

さいごに

本気で借金問題を解決したいのであれば、弁護士や司法書士に依頼し、法律的な手段を用いて借金を減らすことが得策でしょう。

手持ちがない方でも、まずは無料相談窓口や無料相談ができる法律事務所を活用し、借金が返せないことについて専門家からアドバイスをもらいましょう。

任意整理について詳しく知りたい、真剣に検討している人は弁護士・司法書士事務所に直接相談することをおすすめします。

弁護士・司法書士事務所に直接相談・依頼することで以下のような事が望めます。

・催促、取り立てを最短即日で止められる

・あなたに最適な債務整理を提案してくれる

・どれぐらい減額できそうか計算してくれる

・過払い金が見つかる可能性がある

・返済計画を一緒に考えてくれる

借金原因は問われませんので、まずは、お気軽にご相談ください。